最近経営者としてではなく投資家・株主として輸入ビジネスに関わることが増えてきたのでそのことについて共有します。

多くの人が輸入ビジネスに取り組む目的はやはりお金を稼ぐためでしょう。副次的に日本にいいものを広めたいという動機がある方もいらっしゃると思いますがそうであっても赤字になってまでやりたいとは思っていないはずです。

お金を稼ぐことと自分のやりたいことのバランスは人によって違うのでどちらが正しいということはないのですがお金を稼ぐことを重視していながら役員報酬を高くして資産を増やそうと矛盾した行動を取っている人が案外多いことに気づかされます。

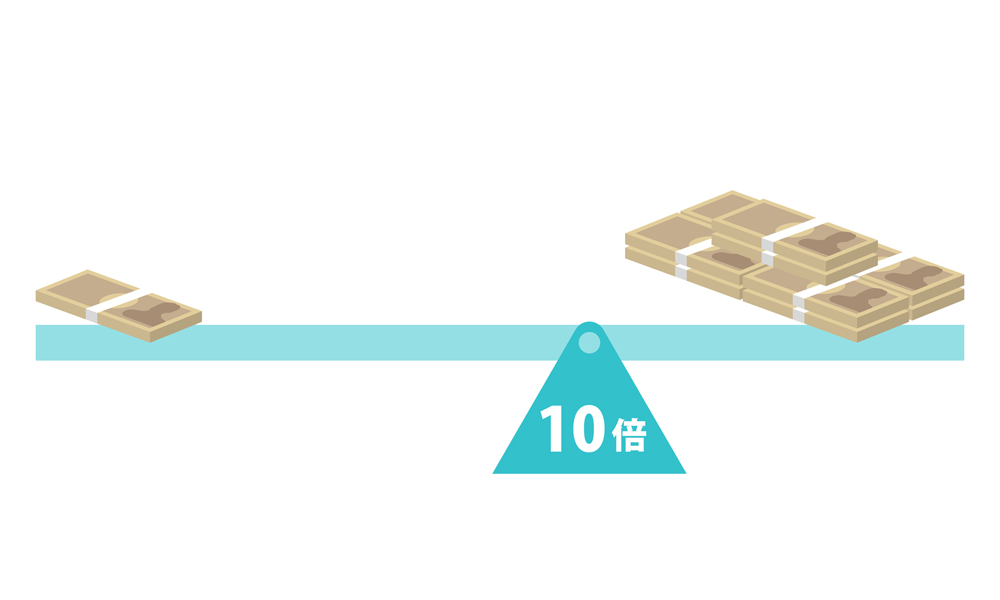

例えば役員報酬3000万円だと手取りで1800万円ほどになりますし会社負担分を考えると社会保険で180万円ほどかかることになりコスト3180万円に対して1800万円が個人に入ってくると考えると44%を税金として支払うことになります。

しかも子供手当を含む様々支援策や控除の対象から外れてしまいます。

これでは中々資産は増えていきません。

実際国税庁の申告所得税標本調査を基にした分析結果を見ると、所得金額が1億円を超える富裕層ほど実は税負担率が低くなっていることが分かり資産形成している人ほど税金の負担割合が少ないというのがデータで出ています。

世間的には稼いでいるのであればたくさん税金を納めるべきという考えがコンセンサスになっていると思いますが税金をたくさん収めたからと言って直接日本がよくなる訳でもありません。資産形成をした上で直接世の中に貢献するやり方を考える方がよほど世の中のためになるでしょう。

元ZOZOの前澤さんもこの記事で解説する方法でそこまで税金を払わずに資産を1000億円以上稼ぎましたがその分お金を直接配って世の中に貢献していますよね。(ZOZOを作った時点で十分貢献していますが)

もちろん節税という名の脱税を行うような方は論外ですが正しい方法で税金を抑えて資産形成するやり方は日本人皆が知っておくべきことです。

資産形成のカラクリ

資産形成の鍵となるのは

- レバレッジ

- キャピタルゲイン

の二つです。

レバレッジ

レバレッジとは経済活動において、他人資本を使うことで自己資本に対する利益率を高めることを指します。

輸入ビジネスに取り組んでいる方であればレバレッジの方はすでに効果を実感している方も多いでしょう。

銀行からの融資やクラウドファンディングの出資により資金調達を行い投資(商品の買い付け・販売)を行っていくことで自己資金だけでビジネスを行うよりはるかに早いスピードで資産を増やすことができます。

不動産ビジネスも同じ原理で資産形成の方法として人気ですね。

別の記事にも書いたことがありますが買えばノーリスクで必ず20%価値が上がる商品があるとして貴方はそれを買いますか?

現実的にはこういった話には詐欺が多いですが仮定の話なので本当にノーリスクだとします。

それなら100人中100人がはい、と答えるでしょう。

しかしその商品が1000万円だとすると自己資金で買うことが出来る人がおそらく100人中10人未満になってしまいます。

ただこの話はそこで終わりではなく確実性が高いのであればお金を借りてでも1000万円を集めるべきです。金利20%未満であればプラスになるためです。

実際には100%儲かる投資など存在しないので自分でビジネスモデルを作り上げて80~90%の確率で利益が出る仕組みを作って投資していくことになります。

ここまでは輸入ビジネスを行っている人であればほとんどの人が理解しているでしょう。

キャピタルゲイン

キャピタルゲインとは株式や債券など、保有している資産を売却することによって得られる売買差益のことです。より重要なのはこちらです。

確かにレバレッジをかければ売上や利益を効率よく伸ばすことが出来ます。

しかしその後には税金が待っています。

日本の高い税制を倦厭して海外に移住する人も増えていますがキャピタルゲインを活用する限りその必要もありません。

日本では株式の売却益に対する税率は20%です。

会社を売却する際に得たキャピタルゲインに対しては税率が20%しかかかりません。

そして会社売却時の評価額は営業利益の5~7倍となっています。

事業売却だと結局税率が40%ほどかかってしまうのと資金はあくまで法人に入りそこから個人に入れるとさらに課税されてしまうので個人の資産形成を目的とするのであれば会社ごと売却した方がいいです。ちなみに株式会社でなく合同会社を売却した場合も税率は20%ですが受け取る金額は出資金により按分されます。

キャッシュを得てもそれに対する税率が低くまた利益の数年分の評価を受けることが出来るため効率よく資産形成できることになります。

輸入ビジネスの資産形成

粗利で3000万円、営利で2000万円程度の会社であれば輸入ビジネスであれば1.2年で作ることが可能です。仕組み化まで考えるのであれば通常3年はかかります。この時点で売却益1億円前後は狙えます。

決算書は3期分要求されることも多いですが買い手によっては1年分でもOKなこともありこのあたりはVCや投資家との繋がりが大切になってきますがM&Aのマッチングサイトで探すことも出来ます。

株主=社長で社長が指示してアルバイトの人を動かしている状態であれば評価額は3年分程度になってしまうので売却ゴールを考える場合は社長を雇うという考えを持ちましょう。

輸入ビジネスに取り組んでいる人はなるべく安い金額で人を雇おうとしている方が多いですがマネージャークラスだとやはり月40~50万円は必要です。そういった人材を用意して仕組み化出来た上での評価額5~7倍なのでその点は注意しましょう。

私の例で言うと過去のコンサル生の会社に出資だけしてその人が社長になって経営が軌道に乗ったらマネージャークラスの人材を雇ってもらいM&Aを何件か行っています。経営アドバイスも行う場合はお金をもらっていますがただの株主であればその必要もないので役員報酬は0円でやっており売却時にキャピタルゲインを得ている形です。

これは私の例ではありませんがある年はキャピタルゲインで2億円近く得ているのに役員報酬は決算書の数値を良くするために月20万円しかもらっておらずさらに不動産投資の控除で年収ほぼ0円だけど資産は10億近いと言う知り合いもいます。

その場合キャピタルゲインを受けた翌年は様々な控除を受けることが出来ませんがそれ以外の年は所得制限にかからないので子供手当を受けとり役員報酬を下げていることで厚生年金の社会保険料の支払いも少なく済んでいるようです。

日本の税制のルールに則って超合理的に資産形成をするとこのようなケースも出てきます。世間的にはもっと税金を払えと批判の対象になりそうですがこの方に限らず超富裕層の税負担の割合が少ないのはデータで出ています。特別なことではありません。

ちなみにこの方はコロナ禍で病院への寄付等も行っている方なので個人的には素晴らしい資産形成をされていると思います。

もちろん皆が皆このような資産形成術を覚えたら国の税収が減るため税制改革が行われるでしょう。実際年々様々な節税方法は使えなくなっています。例えば海外の中古不動産を購入することによる節税方法は去年使えなくなりました。

しかしキャピタルゲインによる資産形成はそもそも事業で成功できる人が少ないのと世の中のお金持ちのほとんどが行っている方法なのでこの部分を変えることはできないでしょう。

また一応株式売却益の税金を20→25%に上げようという話は一部で出ていますがそれだと諸外国と比べて高くなってしまうので日本から企業が離れる流れが加速してしまうので難しいと思います。

それに25%になった所で資産形成の上で給与取得をもらう形よりもはるかに有利なのには変わりありません。

次に売却しやすい会社の条件を見ていきましょう。

売却しやすい会社の条件

- 属人性が低い

- 求人の仕組みが出来ている

- 会社のマニュアルを作ることが出来ている

投資家から見て最初に懸念事項に浮かぶのはこの会社は社長(あなた)が優秀だから稼げているだけでは?という所です。

事業売却を行う上で社長が優秀であると逆に売却しづらくなることがあります。優秀であるべきは組織であり、もっと言うと求人の仕組みもうまく出来ていないと既存のメンバーが抜けた時に売上が下がるのでは?ということも投資家は気にします。

また売上や利益の数字が高いと確かに一度は注目してもらいやすいもののそれだけでは高値での売却に至りません。

分かりやすくいえば暗号通貨で5億円儲けた会社です、と言われても買い手がなかなか付かないのと一緒です。

ビジネスモデルが優れたものであり予実表と決算書の一致、KPIの達成など明確なロジックに基づく数値達成があると高く売れます。

ちなみに私自身も経験しているので1年での売却も不可能ではありませんがそれはやはり属人性も考慮されロックアップが入っているので手離れ良く高く売りたいならやはり3年計画で進めるのが一般的です。

3年で2億円~の売却であれば再現性あります。最近はCXOのポジションについて株をもらって事業売却を手伝うことも多いですが資金に余裕がある場合は株は一切渡さずにコンサルティングを受けて売却まで持っていく方が最終的に経営者の手元に残るお金は多くなります。

さらに言えば優秀なメンバーを揃えようと思うとビジネスモデルや理念に共感してもらいストックオプションを渡すか銀行からの資金調達をして優秀な人を雇うかの二択になってきますが再現性が高いのは後者です。

スタートアップ型だと前者しか手を出しづらいのでその成功率が低く見えているだけの所もあると思いますが物販であれば最初は1人で外注化から徐々に社員を増やして行って仕組みづくり、10人程度の組織で営業利益3、4000万円~で2億円~売却というのが私が経験してきたりM&A市場を見てきた中で一番オーソドックスなやり方になります。

輸入ビジネスの事業売却・M&Aについてまとめ

事業売却の前に事業を成功しないと話にならないわけですが営利2000万円位であれば正しいやり方を時間をかけて学べば思っている以上に多くの方が達成できます。

実際その数字自体は達成している方が多くても普通に役員報酬として1000万円~1500万円取ってしまい売却向きの数字を作れていないので問題提起も含めてこの記事を書かせていただきました。

やりがいがあるので長く続けたいのであればそのままでOKですが資産形成が目的であれば会社の売却を視野に入れましょう。

コンサルティングのクライアントやすでに数字を作ることが出来ている企業の経営者の方にはVCやファンドとの引き合わせも行っているので会社の方から問い合わせていただければと思います。