中国輸入で商品の仕入れ時にかかる関税・消費税等については以下の記事にまとめています。

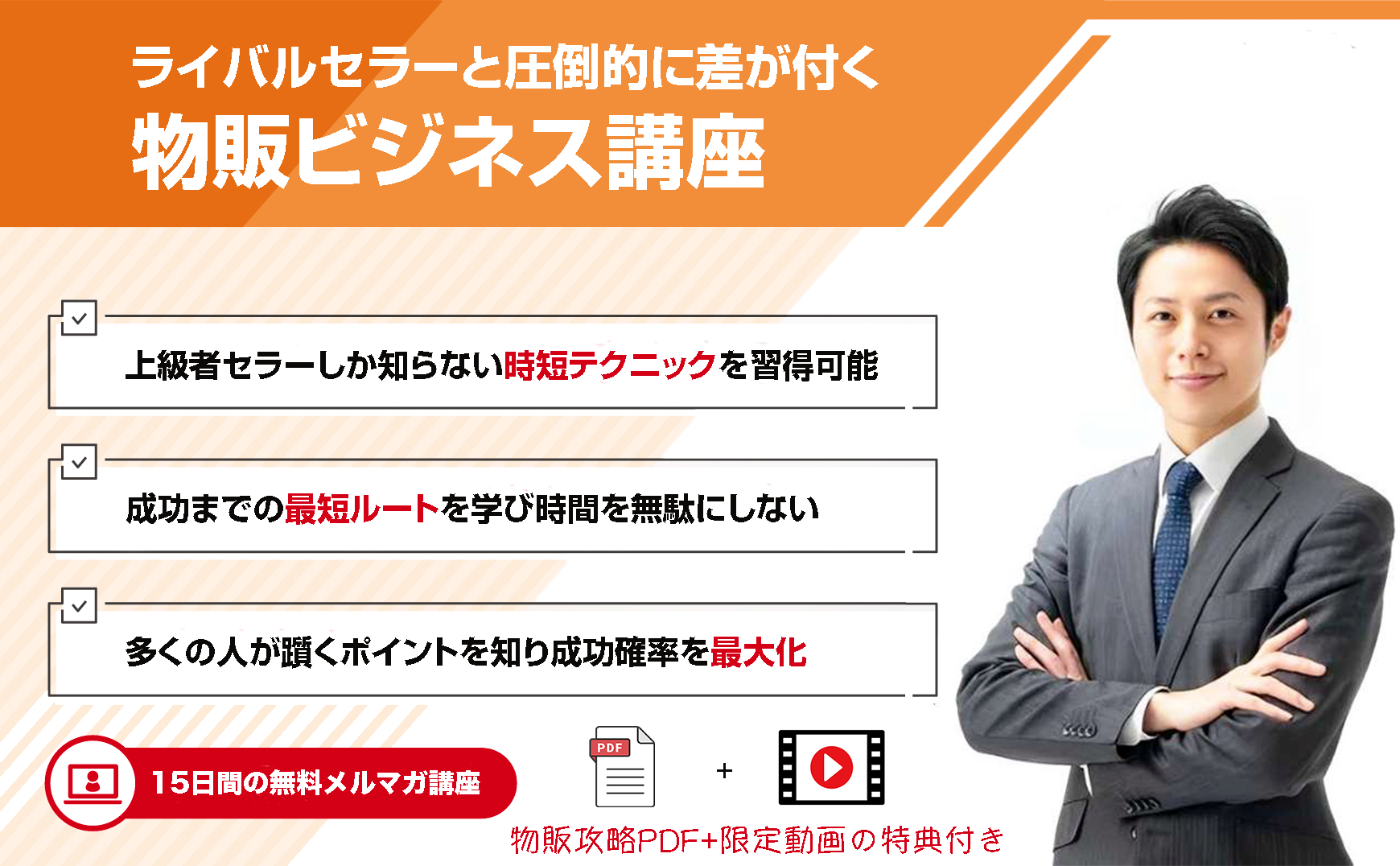

この記事では中国輸入ビジネスで商品の仕入れ代金以外にかかる費用や経費にできるものについてまとめています。

目次

中国輸入で経費になるもの

商品代金

仕入れ代は経費になります。

ただし売れた場合に初めて経費になるので儲かったと年に次の年分の在庫を仕入れても当然それは経費になりません。

家賃

事務所を借りる場合は全額、自宅兼事務所として自宅を経費に入れる場合は事務所として利用している面積の割合から按分して経費に入れる額を算定しますが自宅兼事務所の場合は基本的には最大でも50%までとなります。

PC・サーバー

ノートPC、wifiルーター、プロバイダ料金、ドメイン、サーバーなどは全て全額経費になります。

ノートPCは10万円以上なら勘定科目は工具器具備品、10万円未満なら消耗品費となりますが青色申告の場合は一括償却資産として30万円未満のPCは一括償却が可能です。(一括で償却しなくても大丈夫です)

wifiルーター、プロバイダ料金などの科目は通信費になります。

何でも消耗品や雑費で処理してしまうとその科目だけ金額が膨らんでしまうため通信費に当てはまるものはきちんと通信費に仕分けましょう。

物流費用

倉庫代は地代家賃勘定、または支払賃借料で処理します。

また国内の倉庫からFBA倉庫までの送料などは荷造運賃という科目で仕分けます。

文房具

鉛筆やノートは事務用品費で処理します。

消耗品と事務用品費(事務用消耗品費)の違いで迷う人がいるかもしれませんが税理士の先生に聞いてもどちらでもいいという人が多いです。

ただし一度処理する科目を決めたら次の年も同じ科目で処理をしないと税務調査の対象になりやすくなります。

税務調査では

- 黒字企業

- 売上が大きく変動した企業

- 経費の特定の科目が大きく変動した企業

が対象になりやすいためです。

仮に消耗品100万円、事務用品費(事務用消耗品費)0円で決算、確定申告をしたとして次の年に消耗品0円、事務用品費(事務用消耗品費)100万円のようにするのはやめたほうがいいということになります。

これは極端な例ですが税理士を変えた際に引き継ぎが上手くいかないと似たような問題が発生しやすいので注意しましょう。

本

研究開発費として経費にすることが出来ます。もちろん関係ない漫画等はNGです。(事業の売上に関係あればOK)

よく事業に関係あればOKだと思っている人がいますが事業に関係あればOKなのではなく売上に関係あればOKです。

例えば中国輸入の売上が100万円に対して中国輸入の本の経費が300万あれば一部しか経費として認められません。

ただ先行投資として認められるケースも多いのでケースバイケースです。数年以内に売上が伸びた場合は経費として認められ、伸びなかった場合は経費として認められないと考えるのがいいでしょう。

コンサルティング

コンサルティングは主に支払報酬に分類されます。

外注費や支払い手数料として仕分けることも可能ですがそれらの科目は金額が膨らみやすく特に外注費は怪しく見られやすいポイントなのでコンサルティングの場合は支払報酬として仕分けましょう。

出張代

旅費交通費で仕分けます。

- タクシー代

- 電車代

- 航空運賃

- 有料道路通行料

- 駐車場代

- バス代

- 出張のための宿泊費、食事代、日当

が旅費交通費に当たります。

同じ宿泊費でも研修旅行の場合は「研修費」、慰安旅行などの宿泊費は「福利厚生費」で処理することになります。

旅費交通費は、あくまで遠隔地へ出張した際に支出した全体の経費です。

ちなみに福利厚生費として仕分けるには条件があり

- 旅行の内容が「社会通念上一般的」であること

- 4泊5日以内の旅行であること

- 参加する従業員の数が全従業員の50%以上であること

- 自己の都合で旅行に参加しなかった人に金銭を支給しないこと

を満たさなければなりません。

1人社長の場合などは福利厚生費で仕分けることは出来ません。(ただし、社会保険料などの法定福利に関しては、企業負担分を法定福利費として計上して問題なし)

出張旅費規程

社長や役員の出張費に関しては出張旅費規程を事前に作成しておきましょう。

出張旅費規程を作成しておくことで例えば出張旅費規程で定めた旅費が、交通費、宿泊費、出張手当等全部込みで3万円かかったとします。

それに対し実質掛かった費用が2万円だったとするとそのときの差額は、すべて社長の臨時収入となります。この差額は非課税です。

実費清算の場合と比べて法人税も圧縮することが出来ます。

1人社長の会社でも出張旅費規程は活用可能です。

しかし美味しい話ばかりではありません。

同業他社と比べて著しく高い値に設定していると経費として認められないので社長ならば 2~3 万円、役員で 1~2 万円、一般の従業員で 5 千円 ~1 万円くらいに設定する必要があります。

これは1日あたりの金額になるため7泊の出張であれば社長であれば14~21万円が経費として認められることになります。しかし出張は本当に仕事をしているのか、旅行ではないのかという所が見られるので取引先を訪問した際の写真やメモ、日記等を残しておく必要があります。

1人社長の場合は特に追求されやすい項目であることを覚えておきましょう。

飲食代

仕事関連の飲食代は会議費か交際費で処理することになります。

基本的には1人5000円以上であれば交際費、5000円未満であれば会議費となります。

また交際費として計上するには以下のものに当てはまる必要があります。

- 得意先への接待・得意先との外食代

- 来社した得意先への弁当・お茶代

- 得意先を招いてのパーティなど宴会代

- 社員のみの飲食代のち、会議費・福利厚生費にも該当しないもの

過度な交際費に要注意

明確に経費である、という証明をすることが難しい交際費は、税務調査でも特にチェックされやすい項目の1つです。

確実に経費にするには領収書には日付や金額は書いてありますが人数や誰と食事を共にしたかメモしておきましょう。

普段の食事や家族・友人との食事を経費で落とそうとする人がいますがそうすると交際費が膨らんで確実に怪しまれます。

ただし結局は売上とのバランスなので仮に年商5億円で月の交際費が20万円程度だったら万が一普段の食事を経費に入れていたとしても税務官はそんな細かい所はつつかないでしょう。

外注費や棚卸、減価償却資産、還付申告などもっと追徴課税が取れそうな所を見てきます。

一方で年商が1000万円程度で交際費が月20万円であればほぼ確実に調査で厳しく追求されます。

経費にできないもの

中国輸入で起業した人が経費にできると思いがちで実は経費にできないものを紹介します。

スーツ・衣装

ビジネスのために毎日着用するスーツはプライベートで着ることがほぼなく、一見経費として認められそうですが認められません。

仕事で衣装を着る芸人さんでさえ衣装は経費で落ちないことが多いくらい厳しく見られがちです。

スポーツジムの費用・マッサージ代

福利厚生費は従業員のために使う費用であるため社長は対象外。

仕事で疲れて整骨院などに行きマッサージを受けることにより頑張って働くことが出来ているから売上に関係していると主張したい所ですがマッサージ代は経費で落ちません。

敷金

事務所を借りる際の敷金も経費になりません。

敷金はクリーニング代等が引かれ戻ってくるため資産扱いとなります。

二次会費用

通常、接待交際費として認められるのは、一次会までの費用です。

英語学習

実際に中国業者と英語でやり取りをしていることを証明できる場合は経費にできるものの、英語学習をしておきながら日本語でやり取りをしていたり外注して他の人にやり取りを任せている場合は英語学習分は経費になりません。

冷蔵庫・洗濯機など

事務所に置く場合は経費にできても自宅兼事務所の場合は経費にするのは難しいです。

ただし事務所に置く場合でも事業用(来客用)である必要があるため従業員の飲み物を冷やすための冷蔵庫や従業員が使う洗濯機は経費にできません。

来客用の飲み物を冷やすための冷蔵庫であったり、クリーニング店が洗濯機を買った場合に経費に出来るだけであって中国輸入ビジネスではいずれにせよ経費にするのは難しいです。

なお従業員の制服を洗うための洗濯機であれば福利厚生費で落とすことができます。

中国輸入で経費にできるものと確定申告まとめ

経費に出来るものと出来ないものを見極めて資金をコントロールしないと思わぬところで経営がうまくいかなくなってしまいます。

また個人事業主などで売上が少ないうちは自分で確定申告をしてもいいと思いますが法人などで融資を受ける際は特に税務を税理士に任せるべきです。(社内によほど税務に詳しい人がいる場合は別)

税理士選びでも会社に残るお金は大きく変わってきます。大きく分けると節税のため赤字にしたほうがいいという税理士、と融資を受けるために黒字にしたほうがいいという税理士に分かれ正解はありませんが物販ではやはり融資を受けるために黒字申告にするべきです。

補助金を受けたり家賃が高い物件の賃貸契約をする際にも黒字で申告していたほうがいいですし会社を始めた頃は税金をなるべく払いたくないと思い無駄に節税対策に走りがちですが世の中で節税多作と呼ばれているものの多くは利益の先送りをしているだけに過ぎないので無駄な節税対策について色々考えるよりどうしたら売上を増やせるか、利益を増やせるかに集中したほうがいいです。

年々税制の穴は塞がれているので日本で営業をする限り海外で法人を立てる、海外不動産投資の減価償却を活用する、法人の生命保険を利用するなどの節税方法は全て使えなくなっています。

中国輸入に集中して資産を増やしていきましょう。