この記事では輸入ビジネスで融資を取るための方法についてまとめました。

目次

銀行融資の種類

- 信用保証協会の保証付融資

- プロパー融資

- ビジネスローン

- 不動産担保融資

- 売掛債権担保融資

- 手形割引

- 手形貸付

- その他の無担保ローン

事業を行うための借入先として銀行を考える方は多いと思います。

実際銀行では様々な融資制度があり輸入ビジネスを始めた人は信用保証協会の保証付融資から受けることになると思います。

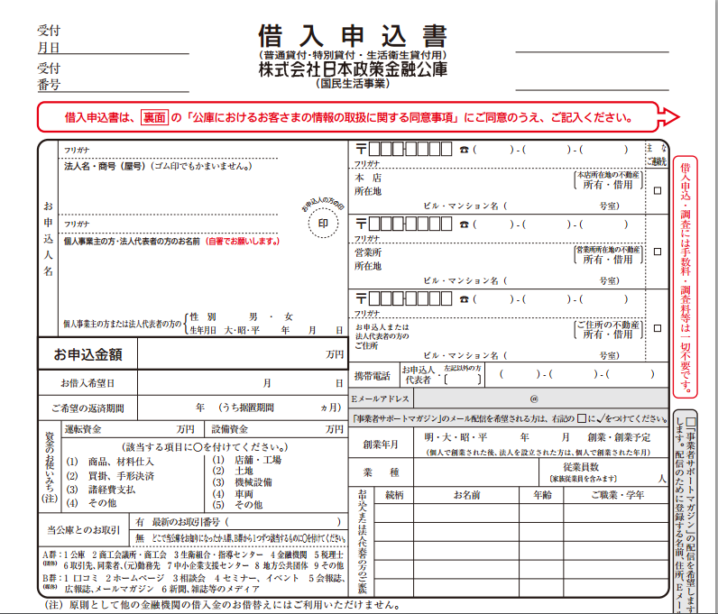

しかし銀行以外でも融資を受けることは可能でこの記事では融資の中でも最も取得がしやすい日本政策金融公庫の創業融資の受け方について解説します。

なぜ日本政策金融公庫で融資を受けるべきなのか

なるべく無料で済ませたいというのは人の常かもしれませんが多くの人がそう思っているからこそ損益分岐点を見極めしっかりとした事業計画を立てお金を借りるということが重要になってきます。

しかしお金を借りるといっても起業したての人がいきなりメガバンクからお金を借りることは難しいです。

選択肢は地銀や国庫になります。

この記事はその中でも国庫に焦点を当てて融資の受け方をまとめています。

金利が低く創業したばかりでも比較的融資を受けやすいからです。

あくまで経験談ですのでこれが全てとは言えません。

事業資金を手に入れるためにはエンジェル投資家に出会ったりクラウドファンディングで集めるという方法もあります。

私も過去にベンチャーキャピタルから数千万円のお金を融資していただいたことがありますがその場合は事前に相当練り込んだ事業計画が必要ですし若さが評価された部分もありました。

運もあったと思います。

再現性を持って誰にでもできることではありません。

しかし国庫となると話は別です。

私は民間の銀行で融資を通しましたが民間の銀行の方が審査が厳しく日本政策金融公庫の方法が若干金利は高くなりますが成功率は8割近く思います。(支援業者に任せた場合は条件に当てはままる人以外ほぼ100%)

これから輸入ビジネスを始めたいという方は融資の第一候補になるでしょう。

日本政策金融公庫について

まずは日本政策金融公庫がどういうものであるかについてもう少し詳しく解説します。

日本政策金融公庫の場合、最短1週間、長くて2か月かかります。

創業から2期目以内までが創業融資扱いとなりそれ以上経過している場合は融資を受けるのは難しいです。

また以下の条件に当てはまる場合は創業融資を受けることが出来ません。

-自己資金不十分(50万円を下回る)

-個人信用情報に傷有

└異動がついている

└過去5年以内に自己破産や任意整理あり(返済から5年)

└任意整理したのが5年より前であるが未だに残債がある

└常習的な割賦払いの遅れ

など

-学生

-高齢者(65歳以上)

-既に日本政策金融公庫ならびに民間銀行から借入経験があり、かつ残債が残っている

-コミュニケーション能力が著しく低い(銀行面談でマイナス評価になる)

上記に当てはまらなければで1人で融資を取得することも可能ですが平均300万円程度に落ち着くことが多いです。

ただし資金調達はプロに任せた方が融資額が平均1000万円、最大3000万円程度までに増えるため後述のようにプロの支援事業者やアドバイザーに任せることを推奨しています。

以下に国庫から融資を受けるときの方法をまとめました。

- なぜ融資が必要かを明確にする

- 融資が必要な事業の新規性、将来性を伝える

- 返済計画を示す

- 資金調達のアドバイザーをつける

- 自己資金・担保の確保

- 創業時に借りておく

- 法人化してから申請

日本政策金融公庫から融資を受ける方法

なぜ融資が必要かを明確にする

どのようなビジネスをしてどの部分にお金がかかるのかを担当者に明確に伝える必要があります。

融資が必要な事業の新規性、将来性を伝える

既存のビジネスと同じだと2番煎じだと思われ本当に大丈夫かな?という印象を抱かれます。

全く新しいビジネスなど存在しませんから既存のビジネス、ライバルとの違いを明確に説明できるようにしましょう。

起業する業界での10年のサラリーマン経験、サービスを安く生み出すための人脈、自社で生み出した仕組みなど、程度の差はあれ何でも大丈夫です。説明できない事態だけは避けましょう。

ちなみに新しすぎるビジネスは返済能力を危惧され好まれません。

返済計画を示す

借りたお金は当然返さなければいけません。

お金がなくて会社が潰れそう、という人にはどこであってもお金を貸してくれません。

お金を貸せば成長して将来さらにお金を借りてくれるだろう、というところに貸してくれるのです。

現在赤字だとしても売り上げを示し、役員報酬を下げるなどの経費削減案などを伝え十分な返済能力があることを伝えれば融資を受けることは可能です。

融資担当者が特に注目するといわれているのは以下の点です。

- 債権(受取手形、売掛金):回収不能なものがないか

- 棚卸資産(商品、原材料など):不良在庫がない

- 貸付金および仮払金:回収可能か、実体はあるのか

- 借入金:借入残高が多すぎないか

- 経常利益:経常利益が黒字になっているかどうかが1番重要

- 営業利益:本業で赤字だとマイナスに評価される

- 減価償却費:減価償却をしないで黒字にしていると、マイナスに評価

資金調達のアドバイザーをつける

結局借りれるか借りれないかは担当者の判断に依ります。

だからこそアドバイザーをつけたほうが確実です。

知り合いにいないという方がほとんどだと思いますがその場合は商工会議所などに所属して相談をすればいいアドバイザーを見つけることができます。

また自分で資料等を用意して申請した場合は融資可能額が200~300万円になることが多いですプロの融資新事業者に任せると手数料はかかりますが1000万円程度は融資可能なため事業計画の作成等に慣れていない場合や融資額を増やしたい場合は創業融資サポートの事業者に任せることを推奨します。

私の方でも成果報酬で依頼を受けている知り合いの業者を紹介可能です。

自己資金・担保の確保

元々は総事業費の3分の1以上の自己資金を有していることが条件でした。

しかし今では名目上10分の1に大きく緩和されています。

実際の運用面では、100万円の自己資金で900万円の創業融資を受けられることはほとんどなく、従来どおり3分の1の自己資金が目安となっているのが現状です。

ちなみに見せ金と言って別の金融機関などに借りて自己資金を多く見せるやり方は必ずばれます。

そして信用に傷がつきその後融資が受けづらくなりますので行わないようにしましょう。

創業時に借りておく

意外に思われるかもしれませんが実は創業時の方がお金を借りやすいです。

どんな会社も創業時は実績がありません。

決算書も当然存在しません。

そうなると事業計画書と本人の経歴などで判断されるので融資を受けやすくなります。

法人化してから申請

やはり個人と法人では信用度が変わってきます。

個人事業主で事業融資を受ける規模であれば法人化しない理由もないと思います。

ただし法人化するとコストもかかるので融資のためだけに法人化することはおすすめしません。

国庫を活用して事業規模を加速度的に拡大していきましょう!